中國(guó)證監(jiān)會(huì)第十八屆發(fā)行審核委員會(huì)定于9月10日召開2020年第133次發(fā)行審核委員會(huì)工作會(huì)議,審議宸展光電(廈門)股份有限公司(簡(jiǎn)稱宸展光電)的首發(fā)上市申請(qǐng)。

宸展光電主營(yíng)商用智能交互顯示設(shè)備的研發(fā)、設(shè)計(jì)、生產(chǎn)和銷售。公司擬登錄深交所公開發(fā)行不超過3200萬(wàn)股,本次發(fā)行全部為公司公開發(fā)行新股,由海通證券擔(dān)任保薦機(jī)構(gòu)。

宸展光電此次募集資金7.28億元,其中,智能交互顯示設(shè)備自動(dòng)化動(dòng)化生產(chǎn)基地建設(shè)項(xiàng)目擬投資4.05億元,研發(fā)中心及信息化系統(tǒng)升級(jí)建設(shè)項(xiàng)目擬投資1.43億元,補(bǔ)充流動(dòng)資金項(xiàng)目擬投資1.8億元。

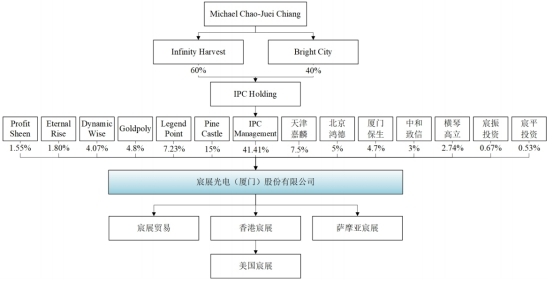

公司的控股股東為IPCManagement,持有宸展光電41.41%的股權(quán),MichaelChao-JueiChiang(江朝瑞)通過其全資控制的企業(yè)InfinityHarvest和BrightCity合計(jì)持有IPCHolding100%股權(quán),為宸展光電的實(shí)控人。

宸展光電為外商獨(dú)資企業(yè),公司實(shí)控人江朝瑞為加拿大國(guó)籍,曾擔(dān)任臺(tái)灣錄霸股份有限公司總經(jīng)理,鈦積創(chuàng)新董事長(zhǎng),宸展有限董事。目前宸展光電共有14名股東,其中7名為外資股東,外資股東合計(jì)持有宸展光電75.86%的股權(quán)。

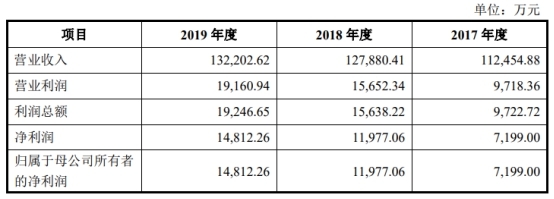

2016年至2019年,宸展光電的營(yíng)業(yè)收入分別為12.23億元、11.25億元、12.79億元、13.22億元,同期實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)為1.23億元、7199.00萬(wàn)元、1.20億元、1.48億元。

上述同期,宸展光電銷售商品、提供勞務(wù)收到的現(xiàn)金為12.06億元、11.43億元、12.41億元和13.13億元,經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~分別為6376.33萬(wàn)元、9940.44萬(wàn)元、5124.64萬(wàn)元和1.52億元。

其中2016年公司經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~低于公司同期凈利潤(rùn)5918.94萬(wàn)元,2018年公司經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~低于同期凈利潤(rùn)6852.42萬(wàn)元。

宸展光電預(yù)計(jì)2020年一季度營(yíng)業(yè)收入為2.82億元至3.10億元,較上年同期變動(dòng)-6.48%至2.50%,預(yù)計(jì)2020年一季度歸屬于母公司所有者的凈利潤(rùn)為2372.05萬(wàn)元至2535.22萬(wàn)元,較上年同期變動(dòng)7.20%至14.58%。

公司預(yù)計(jì)2020年1-6月營(yíng)業(yè)收入為5.74億元至6.65億元,較上年同期變動(dòng)-7.76%至6.80%,預(yù)計(jì)2020年1-6月歸屬于母公司所有者的凈利潤(rùn)為5203.57萬(wàn)元至6024.96萬(wàn)元,較上年同期變動(dòng)-9.79%至4.45%。

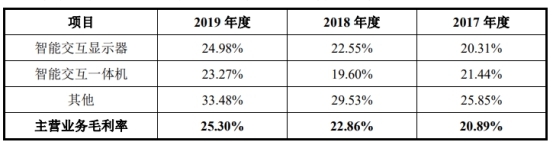

2016年至2019年,宸展光電的主營(yíng)業(yè)務(wù)毛利率分別為22.47%、20.89%、22.86%和25.30%。其中2017年比2016年下滑1.58個(gè)百分點(diǎn),2018年同比上升1.97個(gè)百分點(diǎn),2019年同比上升2.44個(gè)百分點(diǎn),保持小幅上升趨勢(shì)。

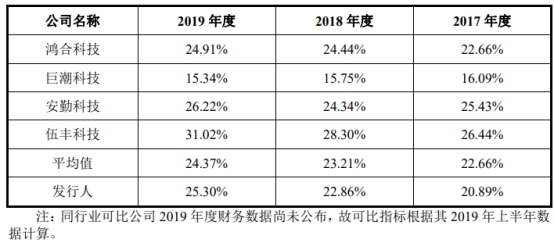

上述同期,4家可比公司主營(yíng)業(yè)務(wù)毛利率均值分別為23.21%、22.66%、23.21%和24.37%,其中宸展光電的毛利率總體僅僅高于巨潮科技,低于安勤科技、伍豐科技和鴻合科技。

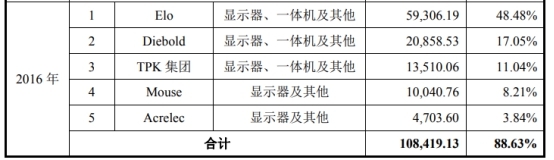

招股書披露,宸展光電成立于2015年4月,2015年公司就和主要境外客戶包括Elo、Diebold、Mouse、Acrelec和TPK集團(tuán)建立合作關(guān)系,2016年上述5名客戶就貢獻(xiàn)了10.84億元的收入,占營(yíng)收比例高達(dá)88.63%。

2016年至2019年,公司對(duì)Elo、Diebold等前五大客戶的銷售收入總額分別為10.84億元、9.25億元、10.00億元和8.70億元,占公司營(yíng)業(yè)收入的比例分別為88.63%、82.26%、78.18%和65.79%,客戶集中度較高。

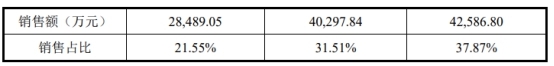

不過,2016年至2019年,宸展光電對(duì)第一大客戶Elo的銷售收入分別為5.93億元、4.26億元、4.03億元、2.85億元,占當(dāng)期營(yíng)業(yè)收入比例分別為48.48%、37.87%、31.51%和21.55%,銷售金額和占比逐年下降。發(fā)審委曾在反饋意見中,要求宸展光電對(duì)Elo等客戶收入逐年下滑的原因和持續(xù)性等情況作出說明。

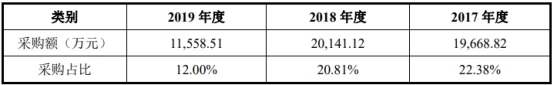

Elo不但一直是宸展光電的第一大客戶,2016年、2017年和2018年Elo同樣也為公司的第一大供應(yīng)商,采購(gòu)金額為當(dāng)期總采購(gòu)額的23.54%、22.38%、20.81%。2019年Elo為宸展光電的第二大供應(yīng)商,采購(gòu)占比12.00%。

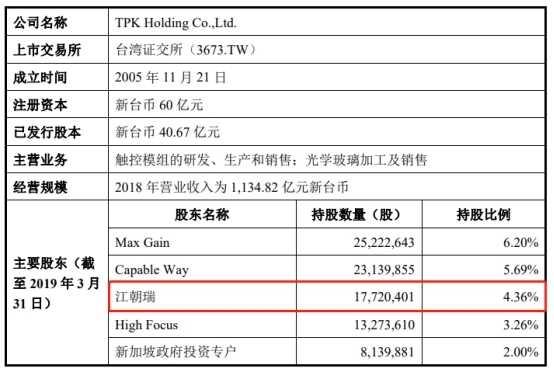

值得關(guān)注的是,宸展光電主要供應(yīng)商TPK集團(tuán)的實(shí)際控制人,也是公司的實(shí)際控制人江朝瑞。2016年至2019年,宸展光電向TPK集團(tuán)采購(gòu)了1.59億元、1.77億元、1.69億元和1.79億元的產(chǎn)品,占宸展光電總采購(gòu)金額的17.30%、20.15%、17.47%和18.57%。2016年到2018年為公司第二大供應(yīng)商,2019年成為宸展光電的第一大供應(yīng)商。

而且2016年和2017年,TPK集團(tuán)還是宸展光電的前五大客戶。江朝瑞在TPK集團(tuán)的持股數(shù)量為1772.04萬(wàn)股,持股比例為4.36%,為TPK集團(tuán)的實(shí)際控制人。

發(fā)審委在反饋意見中,曾要求公司披露TPK集團(tuán)同時(shí)為供應(yīng)商和客戶的原因,宸展光電是否僅為TPK集團(tuán)體系內(nèi)的一個(gè)加工環(huán)節(jié),鑒于TPK集團(tuán)在觸控組件領(lǐng)域的領(lǐng)先地位,宸展光電是否對(duì)TPK集團(tuán)構(gòu)成依賴,相關(guān)關(guān)聯(lián)交易價(jià)格是否公允,是否存在操縱利潤(rùn)的情形。

據(jù)格隆匯報(bào)道,宸展光電的成立,主要依靠的先后通過購(gòu)買資產(chǎn)和股權(quán)的方式,對(duì)鈦積光電、寶宸光學(xué)、鈦積創(chuàng)新和宸鴻光電的資產(chǎn)進(jìn)行整合,并在此基礎(chǔ)上承接了前述公司的相關(guān)客戶,其中就有TPK的子公司。公司成立五年多的時(shí)間,宸展光電搖身一變要上市,實(shí)控人同一控制下的公司倒倒手,市值就翻了幾番。

然而除了TPK集團(tuán),宸展光電還與關(guān)聯(lián)方技宸股份、勵(lì)格際盟進(jìn)行了關(guān)聯(lián)采購(gòu)。2018年、2019年,宸展光電與技宸股份發(fā)生的關(guān)聯(lián)采購(gòu)金額分別為752.99萬(wàn)元、1072.14萬(wàn)元,技宸股份為宸展光電董事、總經(jīng)理李明芳曾任董事的企業(yè),李明芳于2018年12月辭任,自2020年起不作為公司關(guān)聯(lián)方。

2016年和2017年,宸展光電與關(guān)聯(lián)方勵(lì)格際盟的關(guān)聯(lián)采購(gòu)金額為1023.35萬(wàn)元、564.87萬(wàn)元,隨后在2018、2019年關(guān)聯(lián)交易中消失。勵(lì)格際盟為公司總經(jīng)理李明芳投資的企業(yè),出資額為500萬(wàn)新臺(tái)幣元,持股比例為14.28%,關(guān)聯(lián)關(guān)系方面,是李明芳的近親屬控制的企業(yè)。

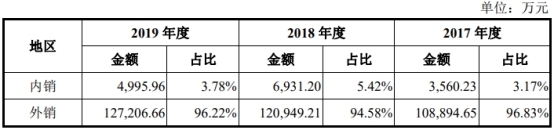

2016年至2019年,宸展光電的產(chǎn)品主要出口到美洲、歐洲、亞洲等地區(qū),外銷收入占比分別達(dá)到98.86%、96.83%、94.58%和96.22%。公司主要受到人民幣對(duì)美元匯率的波動(dòng)影響,發(fā)生匯兌損益分別為-421.12萬(wàn)元、1287.13萬(wàn)元、-824.37萬(wàn)元和-97.14萬(wàn)元,占當(dāng)期利潤(rùn)總額的比例分別為-2.60%、13.24%、-5.27%和-0.50%。

2019年9月1日,宸展光電的產(chǎn)品被美國(guó)列入執(zhí)行的加征關(guān)稅清單。隨著未來(lái)公司經(jīng)營(yíng)規(guī)模的擴(kuò)大,公司外匯持有量預(yù)計(jì)將持續(xù)增加,若匯率出現(xiàn)不利波動(dòng)則可能導(dǎo)致公司發(fā)生匯兌損失。

在應(yīng)收賬款方面,2016年至2019年各期末,宸展光電應(yīng)收賬款的賬面余額分別為25,399.34萬(wàn)元、21,958.11萬(wàn)元、25,888.27萬(wàn)元和29,116.81萬(wàn)元,分別占當(dāng)期營(yíng)業(yè)收入的20.76%、19.53%、20.24%和22.02%。

2017年至2019年,公司營(yíng)收分別同比增長(zhǎng)-8.07%、13.72%、3.38%,而應(yīng)收賬款分別同比增長(zhǎng)-13.55%、17.90%、12.46%,公司應(yīng)收賬款漲幅遠(yuǎn)超營(yíng)業(yè)收入。

同時(shí),宸展光電的應(yīng)收賬款周轉(zhuǎn)率分別為5.11次/年、4.75次/年、5.35次/年、4.81次/年,同期行業(yè)均值則為8.82次/年、7.83次/年、7.3次/年、5.34次/年,高于宸展光電。

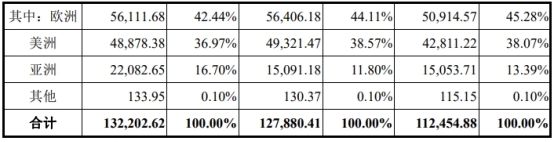

另?yè)?jù)財(cái)經(jīng)網(wǎng)報(bào)道,宸展光電的應(yīng)收賬款計(jì)提比例較同行業(yè)較為寬松。以巨潮科技為例,巨潮科技一般對(duì)一年以內(nèi)的應(yīng)收賬款計(jì)提5%的壞賬準(zhǔn)備金,而宸展光電對(duì)6個(gè)月以內(nèi)的不進(jìn)行計(jì)提。如果按照行業(yè)普遍1年以內(nèi)的應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例5%,2016年至2019年宸展光電的應(yīng)收賬款壞賬準(zhǔn)備應(yīng)該分別為1268.95萬(wàn)元、1097.9萬(wàn)元、1294.41萬(wàn)元、1455.84萬(wàn)元,但公司僅在2016年與2019年計(jì)提壞賬準(zhǔn)備20.32萬(wàn)元、3.2萬(wàn)元。

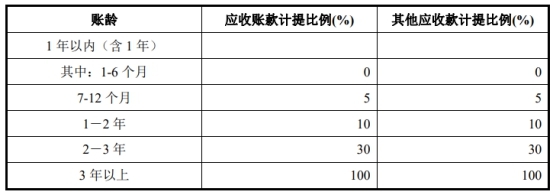

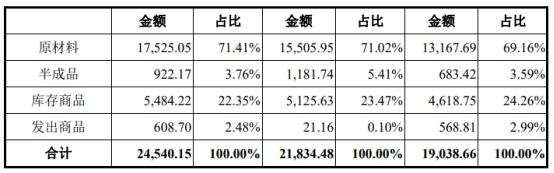

在存貨方面,2016年至2019年,宸展光電的存貨賬面余額為1.50億元、1.95億元、2.24億元和2.51億元,分別占流動(dòng)資產(chǎn)的31.36%、37.66%、38.03%和35.81%。其中主要為原材料,分別為1.10億元、1.32億元、1.55億元和1.75億元。

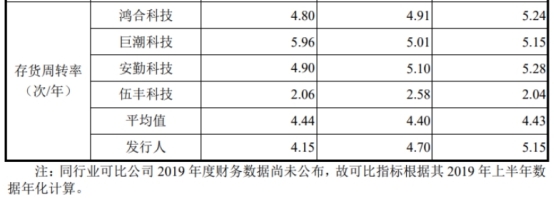

2016年末至2019年末,宸展光電對(duì)存貨分別計(jì)提跌價(jià)準(zhǔn)備214.42萬(wàn)元、459.39萬(wàn)元、543.93萬(wàn)元和575.27萬(wàn)元。同期公司的存貨周轉(zhuǎn)率分別為7.10次/年、5.15次/年、4.70次/年和4.15次/年,可比公司的存貨周轉(zhuǎn)率均值為4.51次/年、4.43次/年、4.40次/年和4.44次/年。

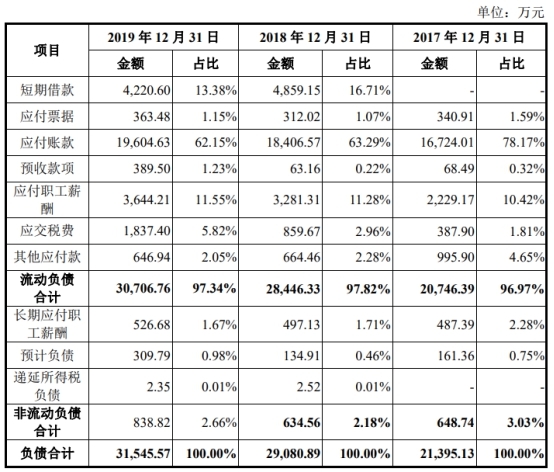

2016年至2019年各期末,宸展光電的負(fù)債總額分別為25,453.00萬(wàn)元、21,395.13萬(wàn)元、29,080.89萬(wàn)元和31,545.57萬(wàn)元,公司負(fù)債總額呈增長(zhǎng)趨勢(shì)。同期宸展光電的資產(chǎn)負(fù)債率(合并)分別為50.55%、39.73%、41.65%和38.80%。

招股書披露,宸展光電在2017年至2019年,每年均進(jìn)行了分紅,分紅合計(jì)金額1.68億元。

商用智能交互顯示設(shè)備企業(yè)沖刺上市屬外商投資企業(yè)

宸展光電是商用智能交互顯示設(shè)備整體解決方案提供商,專注于定制化商用智能交互顯示設(shè)備的研發(fā)、設(shè)計(jì)、生產(chǎn)和銷售服務(wù)。公司產(chǎn)品主要包括智能交互顯示器、智能交互一體機(jī)和智能交互顯示設(shè)備零部件,

公司成立于2015年4月14日,由香港宸展出資設(shè)立,屬外商投資企業(yè)。宸展光電的控股股東為IPCManagement,持有宸展光電41.41%的股權(quán),MichaelChao-JueiChiang(江朝瑞)通過其全資控制的企業(yè)InfinityHarvest和BrightCity合計(jì)持有IPCHolding100%股權(quán),為宸展光電的實(shí)控人。

實(shí)控人江朝瑞為加拿大國(guó)籍,曾擔(dān)任臺(tái)灣錄霸股份有限公司總經(jīng)理,鈦積創(chuàng)新董事長(zhǎng),宸展有限董事。自2006年起擔(dān)任TPKHolding董事長(zhǎng),現(xiàn)任公司董事,任期為2018年5月至2021年5月;兼任宸展貿(mào)易董事,薩摩亞宸展董事,香港宸展董事,宸鴻光電董事長(zhǎng),宸鴻科技(廈門)有限公司執(zhí)行董事,寶宸光學(xué)執(zhí)行董事,宸齊(廈門)光電科技有限公司執(zhí)行董事等職務(wù)。

目前,宸展光電共有14名股東,其中7名為外資股東,且這7名外資股東合計(jì)占宸展光電75.86%的股權(quán)。

業(yè)績(jī)較為波動(dòng)2016年和2018年現(xiàn)金流不及凈利潤(rùn)

2016年至2019年,公司實(shí)現(xiàn)營(yíng)業(yè)收入分別為12.23億元、11.25億元、12.79億元、13.22億元,同期實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)為1.23億元、7199.00萬(wàn)元、1.20億元、1.48億元。

上述同期,宸展光電銷售商品、提供勞務(wù)收到的現(xiàn)金為12.06億元、11.43億元、12.41億元和13.13億元,經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~分別為6376.33萬(wàn)元、9940.44萬(wàn)元、5124.64萬(wàn)元和1.52億元。

其中2016年公司經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~低于公司同期凈利潤(rùn)5918.94萬(wàn)元,2018年公司經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~低于同期凈利潤(rùn)6852.42萬(wàn)元。

公司預(yù)計(jì)2020年一季度營(yíng)業(yè)收入為2.82億元至3.10億元,較上年同期變動(dòng)-6.48%至2.50%,預(yù)計(jì)2020年一季度歸屬于母公司所有者的凈利潤(rùn)為2372.05萬(wàn)元至2535.22萬(wàn)元,較上年同期變動(dòng)7.20%至14.58%。

公司預(yù)計(jì)2020年1-6月營(yíng)業(yè)收入為5.74億元至6.65億元,較上年同期變動(dòng)-7.76%至6.80%,預(yù)計(jì)2020年1-6月歸屬于母公司所有者的凈利潤(rùn)為5203.57萬(wàn)元至6024.96萬(wàn)元,較上年同期變動(dòng)-9.79%至4.45%。

毛利率小幅上升

2016年至2019年,宸展光電主營(yíng)業(yè)務(wù)毛利率分別為22.47%、20.89%、22.86%和25.30%。其中2017年相對(duì)2016年小幅下滑1.58個(gè)百分點(diǎn),2018年相對(duì)2017年上升1.97個(gè)百分點(diǎn),2019年相對(duì)2018年上升2.44個(gè)百分點(diǎn),保持小幅上升趨勢(shì)。

而上述同期,可比公司主營(yíng)業(yè)務(wù)毛利率均值分別為23.21%、22.66%、23.21%和24.37%,宸展光電的毛利率總體高于巨潮科技,低于安勤科技、伍豐科技和鴻合科技。

成立當(dāng)年5家客戶貢獻(xiàn)近11億元收入 第一大客戶銷售漸少

公司成立于2015年4月,招股書披露,2015年公司就和主要境外客戶包括Elo、Diebold、Mouse、Acrelec和TPK集團(tuán)合作,2016年上述5名客戶就貢獻(xiàn)了10.84億元的收入,占營(yíng)收比例高達(dá)88.63%。

2016年至2019年,公司對(duì)Elo、Diebold等前五大客戶的銷售收入總額分別為10.84億元、9.25億元、10.00億元和8.70億元,占公司營(yíng)業(yè)收入的比例分別為88.63%、82.26%、78.18%和65.79%,客戶集中度較高。

其中,公司對(duì)第一大客戶Elo的銷售收入分別為5.93億元、4.26億元、4.03億元、2.85億元,占當(dāng)期營(yíng)業(yè)收入比例分別為48.48%、37.87%、31.51%和21.55%,銷售金額和占比逐年下降。

發(fā)審委在反饋意見中,曾要求宸展光電就客戶相對(duì)集中是否具有行業(yè)普遍性、對(duì)Elo等客戶收入逐年下滑的原因和持續(xù)性等情況作出補(bǔ)充說明。

另外,2016年、2017年和2018年Elo同樣也為公司的第一大供應(yīng)商,采購(gòu)金額為當(dāng)期總采購(gòu)額的23.54%、22.38%、20.81%。2019年Elo為宸展光電的第二大供應(yīng)商,采購(gòu)占比12.00%。

2019年第一大供應(yīng)商為實(shí)控人旗下公司

2016年至2019年,宸展光電的前五名供應(yīng)商的采購(gòu)金額合計(jì)占總采購(gòu)金額的比例為55.22%、60.22%、54.23%和48.88%。

其中2016年至2019年,宸展光電向TPK集團(tuán)采購(gòu)了1.59億元、1.77億元、1.69億元和1.79億元的產(chǎn)品,占宸展光電總采購(gòu)金額的17.30%、20.15%、17.47%和18.57%。

而且2016年和2017年,TPK集團(tuán)還是宸展光電的前五大客戶。TPK集團(tuán)的實(shí)控人,同時(shí)也是公司的實(shí)控人MichaelChao-JueiChiang(江朝瑞)。

江朝瑞在宸展光電持股數(shù)量為3974.04萬(wàn)股,持股比例為41.41%,在TPK集團(tuán)的持股數(shù)量為1772.04萬(wàn)股,持股比例為4.36%。

發(fā)審委的反饋意見中,曾要求公司披露TPK集團(tuán)同時(shí)為供應(yīng)商和客戶的原因,宸展光電是否僅為TPK集團(tuán)體系內(nèi)的一個(gè)加工環(huán)節(jié),鑒于TPK集團(tuán)在觸控組件領(lǐng)域的領(lǐng)先地位,宸展光電是否對(duì)TPK集團(tuán)構(gòu)成依賴,相關(guān)關(guān)聯(lián)交易價(jià)格是否公允,是否存在操縱利潤(rùn)的情形。

實(shí)控人左手倒右手的戲碼

據(jù)格隆匯報(bào)道,除了業(yè)務(wù)上千絲萬(wàn)縷的聯(lián)系,宸展光電與TPK集團(tuán)的淵源其實(shí)更深。

宸展光電的成立,主要依靠的先后通過購(gòu)買資產(chǎn)和股權(quán)的方式,對(duì)鈦積光電、寶宸光學(xué)、鈦積創(chuàng)新和宸鴻光電與商用智能交互顯示設(shè)備業(yè)務(wù)有關(guān)的資產(chǎn)進(jìn)行整合,并在此基礎(chǔ)上承接了前述公司的相關(guān)客戶。其中就有TPK的子公司。

回顧宸展光電的發(fā)展史,最重要的一塊收購(gòu)資產(chǎn)為宸展控股,就是TPK集團(tuán)子公司。另外,2015 年,宸展有限先后向鈦積光電以合計(jì)未稅價(jià) 1444.74 萬(wàn)元、1268.35 萬(wàn)元購(gòu)買資產(chǎn),向?qū)氬饭鈱W(xué)以未稅價(jià) 719.94 萬(wàn)元、283.82 萬(wàn)元購(gòu)買資產(chǎn)。同年,薩摩亞宸展向鈦積創(chuàng)新和宸鴻光以新臺(tái)幣 862.98 萬(wàn)元和新臺(tái)幣 162.85萬(wàn)元購(gòu)買資產(chǎn)。這些公司購(gòu)買總價(jià)不過數(shù)億,但這些公司的總資產(chǎn)構(gòu)成了宸展光電近七成的資產(chǎn)總額。更重要的是,宸展光電通過收購(gòu)承接了這些公司的大客戶。

而不到五年的時(shí)間過去,宸展光電搖身一變要上市,市值到達(dá)幾十億至上百億。不得不說實(shí)控人的收獲頗豐。同一控制下的兩公司倒倒手,市值翻幾番,這樣的操作實(shí)在是非常優(yōu)秀。

關(guān)聯(lián)采購(gòu)頻發(fā)

2016年至2019年,宸展光電發(fā)生的關(guān)聯(lián)方采購(gòu)金額分別為16,852.31萬(wàn)元、18,255.11萬(wàn)元、17,658.87萬(wàn)元和18,962.25萬(wàn)元,占同期公司總采購(gòu)的比重分別為18.39%、20.77%、18.25%和19.68%。

除了與關(guān)聯(lián)方TPK集團(tuán)發(fā)生大額的關(guān)聯(lián)采購(gòu)金額之外,還與關(guān)聯(lián)方技宸股份、勵(lì)格際盟也有關(guān)聯(lián)采購(gòu)發(fā)生。

2018年、2019年,宸展光電與技宸股份發(fā)生的關(guān)聯(lián)采購(gòu)金額分別為752.99萬(wàn)元、1072.14萬(wàn)元,占公司總采購(gòu)金額的0.78%、1.11%。技宸股份為宸展光電董事、總經(jīng)理李明芳曾任董事的企業(yè),李明芳于2018年12月辭任,自2020年起不作為公司關(guān)聯(lián)方。

2016年和2017年,宸展光電與關(guān)聯(lián)方勵(lì)格際盟的關(guān)聯(lián)采購(gòu)金額為1023.35萬(wàn)元、564.87萬(wàn)元,占公司總采購(gòu)的比例為1.12%、0.64%,隨后在2018、2019年關(guān)聯(lián)交易中消失。勵(lì)格際盟為公司總經(jīng)理李明芳投資的企業(yè),出資額為500萬(wàn)新臺(tái)幣元,持股比例為14.28%,關(guān)聯(lián)關(guān)系方面,是李明芳的近親屬控制的企業(yè)。

外銷收入占比超95%

2016年至2019年,宸展光電的產(chǎn)品主要出口到美洲、歐洲、亞洲等地區(qū),外銷收入占比分別達(dá)到98.86%、96.83%、94.58%和96.22%。

上述同期,公司主要受到人民幣對(duì)美元匯率的波動(dòng)影響,發(fā)生匯兌損益分別為-421.12萬(wàn)元、1287.13萬(wàn)元、-824.37萬(wàn)元和-97.14萬(wàn)元,占當(dāng)期利潤(rùn)總額的比例分別為-2.60%、13.24%、-5.27%和-0.50%。

招股書顯示,宸展光電的產(chǎn)品在2019年9月1日被美國(guó)列入執(zhí)行的加征關(guān)稅清單。隨著未來(lái)公司經(jīng)營(yíng)規(guī)模的擴(kuò)大,公司外匯持有量預(yù)計(jì)將持續(xù)增加,若匯率出現(xiàn)不利波動(dòng)則可能導(dǎo)致公司發(fā)生匯兌損失。

宸展光電稱,由于公司產(chǎn)品外銷比例較高,若未來(lái)國(guó)家單獨(dú)調(diào)低公司主要產(chǎn)品出口環(huán)節(jié)適用的退稅率,或公司對(duì)產(chǎn)品結(jié)構(gòu)進(jìn)行調(diào)整導(dǎo)致主要產(chǎn)品對(duì)應(yīng)享受較低檔的出口退稅率,公司盈利能力將在一定程度上受到影響。

應(yīng)收賬款連年增長(zhǎng)

2016年末、2017年末、2018年末和2019年末,宸展光電應(yīng)收賬款的賬面余額分別為25,399.34萬(wàn)元、21,958.11萬(wàn)元、25,888.27萬(wàn)元和29,116.81萬(wàn)元,分別占當(dāng)期營(yíng)業(yè)收入的20.76%、19.53%、20.24%和22.02%。

2017年至2019年,公司營(yíng)收分別同比增長(zhǎng)-8.07%、13.72%、3.38%,應(yīng)收賬款則分別同比增長(zhǎng)-13.55%、17.90%、12.46%,公司應(yīng)收賬款漲幅遠(yuǎn)超營(yíng)業(yè)收入。

另外,宸展光電應(yīng)收賬款周轉(zhuǎn)率低于同行業(yè)平均水平。2016年至2019年,公司應(yīng)收賬款周轉(zhuǎn)率分別為5.11次/年、4.75次/年、5.35次/年、4.81次/年,同期行業(yè)均值則為8.82次/年、7.83次/年、7.3次/年、5.34次/年。

2019年應(yīng)收賬款計(jì)提壞賬準(zhǔn)備僅3萬(wàn)元

據(jù)財(cái)經(jīng)網(wǎng)報(bào)道,宸展光電的應(yīng)收賬款計(jì)提比例較同行業(yè)較為寬松。以巨潮科技為例,巨潮科技一般對(duì)一年以內(nèi)的應(yīng)收賬款計(jì)提5%的壞賬準(zhǔn)備金,而宸展光電對(duì)6個(gè)月以內(nèi)的不進(jìn)行計(jì)提。

對(duì)此,發(fā)審委曾要求宸展光電補(bǔ)充說明對(duì)主要客戶的信用政策,是否存在通過放寬信用政策增加業(yè)務(wù)收入的情況。此外,要求公司對(duì)比分析同行業(yè)可比公司的壞賬準(zhǔn)備計(jì)提政策的差異情況,說明發(fā)行人在報(bào)告期內(nèi)未計(jì)提壞賬準(zhǔn)備的依據(jù)和原因,詳細(xì)論證是否存在確鑿證據(jù),是否存在信用風(fēng)險(xiǎn)。

然而在更新后的招股書中,公司并未對(duì)比分析同行業(yè)可比公司的壞賬準(zhǔn)備計(jì)提政策。

按照同行業(yè)普遍1年以內(nèi)的應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例均為5%,2016年至2019年,公司應(yīng)收賬款壞賬準(zhǔn)備應(yīng)該分別為1268.95萬(wàn)元、1097.9萬(wàn)元、1294.41萬(wàn)元、1455.84萬(wàn)元,但公司僅在2016年與2019年計(jì)提壞賬準(zhǔn)備20.32萬(wàn)元、3.2萬(wàn)元。

存貨居高不下

2016年至2019年,宸展光電的存貨賬面余額為1.50億元、1.95億元、2.24億元和2.51億元,分別占流動(dòng)資產(chǎn)的31.36%、37.66%、38.03%和35.81%。

宸展光電的存貨主要為原材料,分別為1.10億元、1.32億元、1.55億元和1.75億元,原材料成本占主營(yíng)業(yè)務(wù)成本的比例分別為92.92%、93.15%、94.34%和94.51%。

宸展光電稱,其中液晶面板、觸摸屏、集成電路、主板等電子元器件材料都屬于升級(jí)換代較快的產(chǎn)品,面臨受市場(chǎng)價(jià)格變動(dòng)引起的存貨貶值風(fēng)險(xiǎn)。因?yàn)樵牧铣杀菊贾鳡I(yíng)業(yè)務(wù)成本的比例較高,原材料價(jià)格的變動(dòng)將對(duì)公司產(chǎn)品成本構(gòu)成重大影響。

2016年末至2019年末,宸展光電對(duì)存貨分別計(jì)提跌價(jià)準(zhǔn)備214.42萬(wàn)元、459.39萬(wàn)元、543.93萬(wàn)元和575.27萬(wàn)元。

上述同期,公司的存貨周轉(zhuǎn)率分別為7.10次/年、5.15次/年、4.70次/年和4.15次/年,可比公司的存貨周轉(zhuǎn)率均值為4.51次/年、4.43次/年、4.40次/年和4.44次/年。

2019年負(fù)債超3億元

2016年至2019年各期末,宸展光電的負(fù)債總額分別為25,453.00萬(wàn)元、21,395.13萬(wàn)元、29,080.89萬(wàn)元和31,545.57萬(wàn)元,公司負(fù)債總額呈增長(zhǎng)趨勢(shì)。同期宸展光電的資產(chǎn)負(fù)債率(合并)分別為50.55%、39.73%、41.65%和38.80%。

公司負(fù)債以流動(dòng)負(fù)債為主,2016年至2019年各期末的流動(dòng)負(fù)債占負(fù)債總額比例分別為95.27%、96.97%、97.82%和97.34%。

其中,宸展光電的應(yīng)付賬款分別為12,995.92萬(wàn)元、16,724.01萬(wàn)元、18,406.57萬(wàn)元和19,604.63萬(wàn)元,分別占負(fù)債總額的51.06%、78.17%、63.29%和62.15%。

宸展光電稱,公司2018年末應(yīng)付賬款余額較2017年末增加10.06%,主要系公司2018年業(yè)務(wù)訂單保持穩(wěn)健增長(zhǎng),公司根據(jù)訂單組織生產(chǎn),生產(chǎn)及采購(gòu)規(guī)模擴(kuò)大導(dǎo)致期末應(yīng)付賬款金額相對(duì)前一年末有所增加。

公司2019年末的應(yīng)付賬款余額較2018年末增加1198.06萬(wàn)元,主要系客戶NCR的新一代零售交互顯示設(shè)備產(chǎn)品訂單進(jìn)入量產(chǎn)階段,且2020年春節(jié)假期相對(duì)往年提前,公司為滿足次年批量供貨要求,增加生產(chǎn)所需原材料采購(gòu),導(dǎo)致期末應(yīng)付賬款金額增加。

最近三年分紅近2億元

招股書披露,宸展光電在2017年至2019年,每年均進(jìn)行了分紅,分紅合計(jì)金額1.68億元。

2018年3月26日,宸展有限召開董事會(huì)會(huì)議,審議通過了《關(guān)于公司2017年度利潤(rùn)分配議案》,公司擬向全體股東按其持股比例派發(fā)現(xiàn)金股利共計(jì)人民幣3678.76萬(wàn)元。

2019年3月15日,公司召開2018年度股東大會(huì),審議通過了《關(guān)于2018年度利潤(rùn)分配方案的議案》,公司擬以截止2018年12月31日公司總股本9,600萬(wàn)股為基數(shù),向全體股東按每10股派發(fā)現(xiàn)金紅利6.20元人民幣(含稅),共計(jì)派發(fā)5952.00萬(wàn)元。

2020年3月9日,公司召開2019年度股東大會(huì),審議通過了《關(guān)于2019年度利潤(rùn)分配方案的議案》,公司擬以截止2019年12月31日公司總股本9,600萬(wàn)股為基數(shù),向全體股東按每10股派發(fā)現(xiàn)金紅利7.50元人民幣(含稅),共計(jì)派發(fā)7200.00萬(wàn)元。

關(guān)鍵詞: 宸展光電 實(shí)控人倒手戲碼

網(wǎng)站首頁(yè) |網(wǎng)站簡(jiǎn)介 | 關(guān)于我們 | 廣告業(yè)務(wù) | 投稿信箱

Copyright © 2000-2020 www.fnsyft.com All Rights Reserved.

中國(guó)網(wǎng)絡(luò)消費(fèi)網(wǎng) 版權(quán)所有 未經(jīng)書面授權(quán) 不得復(fù)制或建立鏡像

聯(lián)系郵箱:920 891 263@qq.com

国产成人亚洲综合网站不卡| 亚洲性猛交xx乱| 亚洲а∨天堂久久精品9966| 久久久久久久久亚洲| 亚洲αv久久久噜噜噜噜噜| 亚洲永久精品ww47| 亚洲区小说区图片区QVOD| 亚洲色成人中文字幕网站| 国产亚洲一区二区在线观看| 亚洲精品狼友在线播放| 亚洲国产精品VA在线看黑人 | 亚洲熟女一区二区三区| 成人午夜亚洲精品无码网站| 亚洲热妇无码AV在线播放| 亚洲精品亚洲人成在线观看| 国产亚洲精AA在线观看SEE| 日韩亚洲人成在线综合日本| 久久国产亚洲观看| 久久综合亚洲色一区二区三区 | 亚洲M码 欧洲S码SSS222| 亚洲精品久久久www| 中文字幕亚洲一区| 日韩va亚洲va欧洲va国产| 久久亚洲国产成人亚| 久久精品国产精品亚洲毛片| 亚洲欧洲国产经精品香蕉网| 亚洲人成网男女大片在线播放 | 亚洲色精品VR一区区三区| 亚洲色成人网站WWW永久四虎 | 国产亚洲精品成人久久网站| 久久亚洲精品无码播放| 日本亚洲视频在线| 亚洲美女视频网址| 亚洲а∨天堂久久精品9966| 亚洲AV无码一区二区乱子仑 | 久久久久亚洲av成人无码电影 | 亚洲精华国产精华精华液| 亚洲精品成人区在线观看| 亚洲精品亚洲人成人网| 亚洲精品国产肉丝袜久久| 亚洲中文字幕无码中文|